微创外科肯定算一个。从全球医疗器械的主要子行业来看,微创外科一直是器械厂家和投资机构最重视的细分赛道之一。

随着外科手术从开放走向微创,以腔镜系统、腔镜吻合器、超声刀、一次性穿刺器等为代表的微创外科手术器械蒸蒸日上,诞生了强生、美敦力这样的微创外科器械全球巨头。而随着微创外科手术的加快速度进行发展,以手术机器人为代表的数字化外科手术工具,正引领着微创外科手术迈入精准化和智能化时代,既诞生了Intuitive Surgical这样的全球独角兽企业,也让外科手术机器人过去一年在国内医疗投资圈变得火热无比。

与国产外科手术机器人还在努力实现“零的突破”相比,国产厂家早在十年多前就进入微创外科手术器械市场,但是“进口替代”程度却远落后于几乎同期起步的冠脉支架和骨科行业。在冠脉支架领域,诞生了微创、乐普、吉威等三家国产龙头;骨科行业虽然国产整体市场占有率仍然不高,也诞生了威高骨科、大博、爱康、凯利泰等年销售额超过10亿的国产龙头。

然而,在微创外科器械领域,有腔镜吻合器和超声刀注册证的国产厂家不少,但至今未诞生营收超10亿元的国产龙头企业。

在微创外科手术器械这个长期由强生、美敦力主导的市场,未来几年行业格局能否发生变革?未来几年是否有机会诞生营收超过10亿元的国产龙头?医疗领域的顶尖投资机构已经给出了答案。

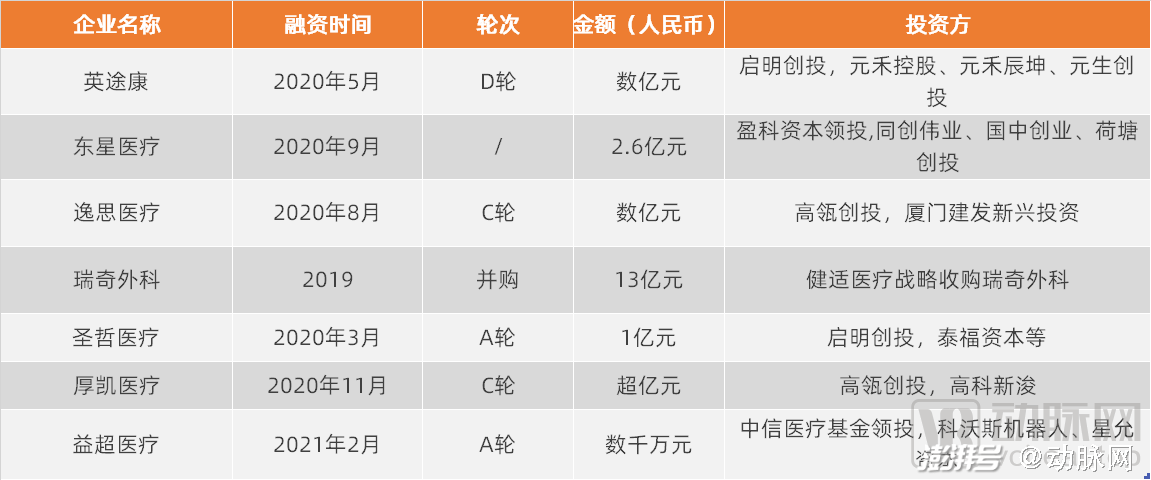

2019年,博裕、GIC和药明康德支持健适医疗战略收购瑞奇外科。2020年,高瓴陆续投资了康基医疗、逸思医疗和厚凯医疗等多家微创外科手术器械企业;启明则投资了专注于吻合器的英途康和主攻超声刀的圣哲医疗。2021年,中信医疗基金领投了专注能量工具的益超医疗。动脉网(微信号:vcbeat)统计发现,过去两年微创外科器械领域中的重要单品超声刀和腔镜吻合器两大赛道吸引融资近20亿元。

微创外科手术是指通过微小的切口或人体自然孔道完成手术治疗,大范围的应用于普外科、妇产科、泌尿科、胸外科及骨科等外科专科。与创伤较大的传统开放式手术相比,微创外科手术创伤较小、相应的痛感更小、疤痕更小、并发症更少、感染风险更小、住院时间和恢复时间更短。

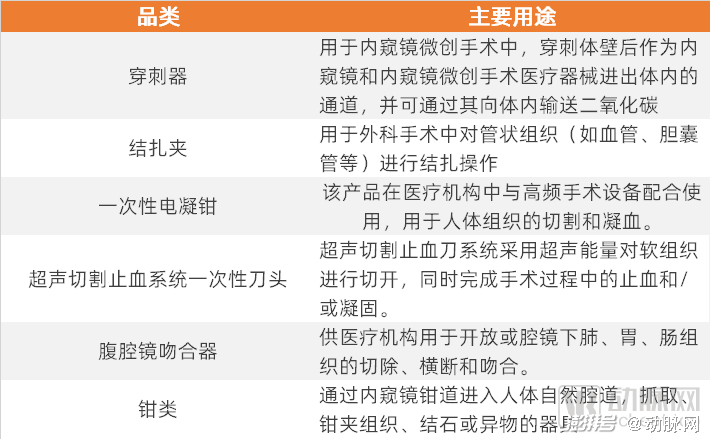

整个庞大的微创外科手术器械品类繁多,微创外科手术器械配件最重要的包含:穿刺器、高分子及金属结扎夹、一次性电凝钳、腹腔镜吻合器、超声切割止血刀系统(一次性刀头及主机),以及各种抓钳。

根据康基医疗招股书,我国微创外科手术器械市场由2015年的96亿元增加到2019年的195亿元,年复合增长率达17.8%,预计2024年将增加到408亿元。

其中,腔镜吻合器和超声刀是微创外科手术的最主要的两大品类,也是一级市场投资人最看重的两大赛道。外科手术中把吻合器叫‘枪’,把超声刀叫‘刀’,根据器械的大小长短还有长枪短枪、大刀小刀之分。超声刀起到组织剥离和止血的作用,而吻合器则是起到组织切割和闭合的作用。

国内领先的微创外科手术器械企业逸思医疗董事长聂红林告诉动脉网:“这和进口垄断相关。超声刀是进口品牌一家独大的细致划分领域。在吻合器领域,吻合器分为开放吻合器和腔镜吻合器。开放吻合器国产厂家已经占到60%-70%的市场占有率。但在腔镜吻合器领域,由于腔镜吻合器所有的结构和功能都浓缩在一根细的金属管内,同时它的结构受力通常在1000-2000牛顿,所以腔镜吻合器产品在结构设计、材料选型等各方面都面临很大的挑战。腔镜吻合器领域进口品牌依然占据70%-80%的市场占有率。”

2019年我国的吻合器市场规模约95亿元,超声刀市场规模约20亿元。从市场空间上看,吻合器和超声刀市场规模不算非常庞大。

现有市场中,微创外科手术渗透率较低、进口垄断都是限制超声刀、吻合器市场扩张的因素。

根据康基医疗招股书中的数据,2015年我国的每百万人口接受微创外科手术手术数量仅为4248台,渗透率只有28.5%。2019年,每百万人接受微创外科手术的数量上升到了8514台,渗透率增长到38.1%。

在欧美等发达国家,微创外科手术是主流手术术式,2019年,美国每百万人口接受微创外科手术的数量及微创外科手术的渗透率分别为16877台和80.1%。

另一方面,超声刀和吻合器市场由进口品牌主导,产品价格较高,也限制了市场规模的扩张。

以超声刀为例,国内的超声刀市场强生一家独大,价格较高,导致了在很多小型手术中,医院出于控费压力,在医院无法大规模应用。限制了超声刀市场规模的扩张,一旦超声刀价格下降,临床手术量有机会迅速增加。这需要头部的本土医疗器械在保证产品质量的基础上,实现超声刀临床成本的下降,让更多临床手术应用超声刀设备。

高瓴创投表示:“现阶段,外科手术是肿瘤治疗的最常规和主要手段之一。中国的肿瘤发病率和治疗率还在逐年上升,特别是肺癌、胃癌、结直肠癌、肝癌、乳腺癌等病人数。微创外科是外科手术的发展趋势,慢慢的变多的新技术和设备正在被应用于微创手术中,促使微创手术的应用更广泛,逐渐走向成熟。”

同时,腔镜吻合器市场规模60亿左右,国产市场占有率仅30%。超声刀当前市场规模20亿元,国产市场占有率仅15%,由于临床存在大量超产品适应症用途的重复使用,实际市场规模至少应放大4-5倍以上。随着严控一次性耗材重复使用、控制耗占比、DRGs、耗材带量采购等政策的实施,超高的性价比的国产品牌有望快速抢占市场。”

虽然目前渗透率较低,但中国的微创外科手术市场有着非常大的增长潜力。其增长动力来自市场下沉到基层;政策推动、国产占有率提升等诸多方面。

其中最大的增长动力来自微创外科手术渗透率提升,手术数量持续不断的增加。目前国内微创外科手术渗透率较低的一大限制是由于能开展此类手术的医院并不多,开展微创外科手术的医院需要一定配置,大部分集中于三甲医院。2019年末,中国23735家医院中仅有4400家可开展微创手术,其中1400家是三甲医院。而在美国6146家医院中71.0%都可以开展微创外科手术。

高瓴创投对动脉网表示:“当前我国的微创外科手术还高度集中在三甲医院市场,60%以上的腹腔镜手术在三甲医院开展,其中全国Top 200微创外科手术医院占中国吻合器和超声刀使用量的70%以上。与冠脉PCI手术和骨科手术相比,PCI和普通骨科手术已经相对下沉,手术难度不大,能开展手术的医院在2000家以上,腔镜手术主要是针对肿瘤外科切除,因此开展腔镜手术的医院集中度更高、医院等级更高。医生在手术中使用的腔镜下手术工具,特别是腔镜吻合器、超声刀,直接作用于组织的切割和缝合,一旦产品质量不好,极容易发生手术风险,因此医生对腔镜下手术工具的质量发展要求极高。 ”

随着患者负担能力的提高,医生对微创外科手术的认知和接受程度的提高以及可以有效的进行微创外科手术的医院和医生的增加,预测于2024年,中国每百万人口接受微创外科手术的数量及微创外科手术的渗透率将分别增至18,242台及49.0%。

第二大增长动力来自政策推动,包括DRGs、带量采购等政策将推动国产企业份额提升。

2020年5月,重庆市、贵州省、云南省、河南省医用耗材联合带量采购拟中选结果公布,其中吻合器18个分组,31个产品确定为拟中选产品,平均降幅达73.13%,最高降幅为97.76%。此次中选的厂家多为国产厂家。

2021年5月,一份广东省医保局印发的《关于共同开展省级药品和耗材超声刀头联盟采购工作的函》在业内流传,据文件内容,广东欲牵头组建采购联盟,共同开展省级药品、耗材超声刀头带量采购工作。

各地持续推进的带量采购能降低耗材产品价格,扩大临床使用渗透率,同时倒逼行业整合,有益于行业内具备较大经营规模、行业排名靠前的优势厂商。

微创外科手术器械是国产替代进程较早的领域。在吻合器领域,国产吻合器从二十多年前就有企业进入,但是绝大多数是体量很小的开放吻合器企业,由于资金、技术实力有限,整体竞争力较弱。

虽然国内企业进场不晚且数量不少,但时至今日,以强生、美敦力为代表的国际巨头依旧牢牢把握着微创外科手术器械的高端市场,跨国企业凭借产品线完整、技术领先、研发能力强、历史长久等优势,占据着微创外科手术器械市场较高的份额。

一位业内人士指出:“国产的腔镜吻合器、超声刀拿证厂家不少,不少厂家10多年前就拿证了,但是产品质量参差不齐,真正能接近MNC(跨国公司)的很少。只有真正把产品质量做的能接近MNC产品质量、真正被临床所接受和使用的,才能在顶级三甲医院能有一定市场占有率、特别是在复杂的腔镜手术里占据一定市场占有率,形成良好的使用者真实的体验和口碑,进而逐步扩大在更多医院的份额。如果国产产品质量不好,只能在非三甲医院或简单手术中使用,那么市场占有率一定高不了。”

国产企业要想实现突围,首先是需要有强大的质控和生产体系。持续不断地改进和提升产品质量,不断追赶和接近MNC的产品质量,让医生有信心把产品用于复杂的外科手术。

逸思医疗董事长聂红林表示:以腔镜吻合器为例,它在微创外科手术中是发挥手术核心功能的产品,应用场景通常是肺癌、胃癌或者结直肠癌等重大疾病的治疗手术;若发生质量上的问题,就会给患者带来严重伤害。所以我们进入这样的领域后,首先做的是保证质量,同时也对产品的核心功能进行一些突破性的创新。逸思医疗的产品实现了核心性能超越进口品牌。我们研发的腔镜吻合器弯转角度从国际通用的42度扩大到60度,从双手操作变为单手操作。以往在一些低位直肠癌手术中,由于进口产品弯转角度的限制,医生只能把患者的肿瘤连带整个肛门全部切除。通过不断和医生互动开展试验,逸思医疗的创新技术为临床治疗带来更好的选择,让一部分患病的人能在术后保留肛门。

第二在研发路径上,以往在国内大部分吻合器和超声刀企业的研发路径都是以模仿为主,从低仿到高仿再到局部创新。一般来说,在强生美敦力推出产品后,国内开始仿制三五年就能拿到注册证。

这种模式对于国内的医疗器械行业来说并非长久之道。本土需要转变研发模式,探索出真正的自主创新模式,拥有真正的研发实力,而非仅仅停留在制造生产能力。

国内电动吻合器研发企业英途康创始人张翚在创业之前,曾在GE和强生负责多年的研发工作,她说到:“真正的好产品应该来自临床需求,是来源于对客户的真实需求深刻的掌握。然后从需求中抓取创新,拆解需求,用技术去表达需求,这才是一个合理的研发路径。而不是一直模仿,当别人不创新,你就没有新产品。”

在市场销售端,国产品牌也需要转变形象,获得国内三甲医院的认可。通过专业的产品和过硬的产品表现获得医生认可,转变国产器械低质低价的形象。

张翚在采访中提到一次经历,2017年,英途康带着产品去参加杜塞多夫医疗器械展MEDICA,当时欧洲的代理商说,感觉这样的产品不像是中国人做的。听到这话,张翚的第一反应是悲伤,因为中国的医疗器械形象是低价低质。在国内进行推广时,也有很多医院或采购单位会认为,国产品牌肯定无法超越跨国企业,国产就应该低价。

以往国产品牌的形象为优质的国产品牌带来了不小的负担。要改变这一现状,要求本土企业拥有强大的商业化能力,包括高水平的学术教育和专化服务能力。

在外科手术器械这样的领域,除了国产替代外,需要我们来关注的另一大趋势是超声刀、吻合器产品智能化、自动化升级的浪潮。

首先来看吻合器, 在吻合器升级趋势中,随着新材料、大数据、机器人、人工智能技术的进步,吻合器开始朝着智能化和自动化的方向优化。电动吻合器能够最终靠自动化控制操作实现医生标准化操作、标准输出,降低医生的学习曲线,同时提升微创外科手术的精准度。

电动吻合器带来的最大的临床获益是减少渗漏、渗血或着渗体液。因为传统的吻合器在击发和闭合过程中,会造成对目标组织的抖动和牵拉,好的电动吻合器能够减少90%的牵拉和抖动,这样会带来更好的成钉,减少吻合器官的渗漏。和传统吻合器相比,其头部更稳定、抖动更小、击发也更顺利,这为未来吻合器走向智能化奠定了良好的基础。

强生和美敦力都已推出电动吻合器,并且在临床应用中获得了广泛认可。目前也有多家国产品牌的电动吻合器获批,包括英途康的电动管型吻合器、电动腔镜吻合器,湖南亿麦思医疗的一次性全电动腔镜吻合器、维尔凯迪的一次性腔镜用电动切割吻合器、风和医疗的一次性电动腔镜用直线型切割吻合器、逸思医疗的一次性和可重复使用电动吻合器。

在超声刀领域,智能化同样是一大趋势。整个手术室都在朝着智能化升级,超声刀作为重要的手术器械,需要和手术室的诸多产品配合。

近年来外科手术室中闯进了手术机器人这一新兴产品,从最初的Intuitive Surgical的腹腔镜手术机器人,近期,手术机器人席卷了骨科、心内科、神经外科、齿科等诸多领域。新平台的出现为超声刀产品设置了新的起跑线。

机器人和微创外科器械不是相互替代的关系,机器人手术仍然需要各种无源和有源的工具,很多手术机器人公司本身并不具备生产微创外科手术工具的能力,Intuitive Surgical就与强生在手术机器人和超声刀上展开合作。

国内布局了腔镜、骨科、血管介入、自然腔道、经皮穿刺五大赛道的微创医疗手术机器人公司也和超声刀企业厚凯医疗达成了合作。超声软组织切割止血设备研发生产企业益超医疗在2019年和“妙手机器人”一同合作完成了全球首例5G远程手术,之后又与“康多机器人”成功合作远程手术。

按照微创化的思路,高瓴在投资传统的微创外科器械的同时也投资了多家手术机器人企业,包括微创医疗手术机器人、键嘉机器人、华科精准、唯迈医疗等多家手术机器人企业的投资,在他们看来机器人和微创外科器械的关系,类似于互联网投资理念,一方面投资单独的网络公司,另一方面投资可以用互联网改造和赋能的传统企业。高瓴表示长期看好有能力通过机器人赋能传统外科器械的微创外科企业,能够打造“机器人+微创外科器械”的公司将形成比单纯微创外科器械更加高的竞争壁垒。

除了智能化外,可重复使用的超声刀头也是一大研发趋势。逸思医疗已经在业内率先推出了可重复使用的超声刀头,手术成本有可能降低至进口品牌一次性使用超声刀头的1/2-1/3。

我国每年进行的微创外科手术数量达到3000万台,随着更多的高端产品获批,更多企业形成规模化销售,预计国内的微创外科手术器械市场将诞生2-3家大规模公司。但同时,国内微创外科器械领域竞争也更激烈。慢慢的变多公司进入这样的领域,微创外科手术器械产品也处于不断地更新迭代中。吻合器产品适用领域继续扩展,针对性也慢慢变得强,这使得细致划分领域专业化需求慢慢的升高。而大部分本土企业产品结构单一,如果没办法掌握行业技术发展的新趋势,在行业面临整合的时期,将在竞争中处于劣势。

逸思医疗完成了多款高值手术耗材产品的研发及生产,包括easyEndo腔镜吻合器、easyUS超声切割止血刀系统等,在竞争非常激烈、外资品牌占据主导地位的外科手术器械市场,尤其是腔镜吻合器市场中迅速成长为国产品牌的第一。

瑞奇外科主要专注于微创外科手术领域,产品组合覆盖开放吻合器、腔镜吻合器和能量产品三大系列,为普外、胸外、妇产科手术提供优质安全的开放式手术器械和腔镜下手术器械。

厚凯医疗是国内领先的微创外科品牌,尤其在能量外科产品领域具备完整的的产品研究开发、迭代及生产能力。厚凯医疗拥有国内领先的超声切割止血刀系统,包括两代超声主机产品,USE、USS、MIC等多个系列针对不同科室及适应症的超声刀头。产品应用于国内数百家大型医院验证,且已服务全世界包括欧洲、北美地区在内的上百家医院。

英途康创办于 2015 年,是一家专注于创新外科手术产品的高科技公司,英途康自主研发全系列电动智能吻合器产品。英途康医疗立足于对客户的真实需求的洞察,立志做外科手术器械行业里最有创新意识的企业,电动智能吻合器平台的推出,不仅充分的利用电机驱动带来的原位闭合/击发来改善吻合成功率,更实现了吻合过程对组织压力的智能控制和实时反馈。同时英途康医疗在传统吻合器的设计上也本着解决医生实际临床需求的前提下做出了许多的改进,例如在腔镜吻合器使用在诸如LAR手术较难到达的盆底区域时,通过全新的55度摆头设计配合更短的关节长度,真正解决了医生深入盆底完成切割吻合的需求。返回搜狐,查看更加多